银行面临的突发事件概述

银行作为金融体系的核心组成部分,其稳健运行对于整个经济体系的稳定至关重要。然而,银行在日常运营中可能会遇到各种突发事件,这些事件可能来自内部管理、外部环境或技术层面,对银行的正常运营和声誉造成严重影响。

内部管理突发事件

1. 内部欺诈:银行内部员工可能利用职务之便进行欺诈活动,如伪造文件、盗用客户资金等,这类事件对银行的财务安全和客户信任构成威胁。

2. 系统故障:银行信息系统可能因软件漏洞、硬件故障或人为错误导致系统瘫痪,影响交易处理和客户服务。

3. 不良贷款风险:由于市场波动、企业经营不善等原因,银行可能面临不良贷款增加的风险,导致资产质量下降。

4. 人力资源管理问题:如员工流失、技能不足或管理不善,都可能影响银行的服务质量和运营效率。

外部环境突发事件

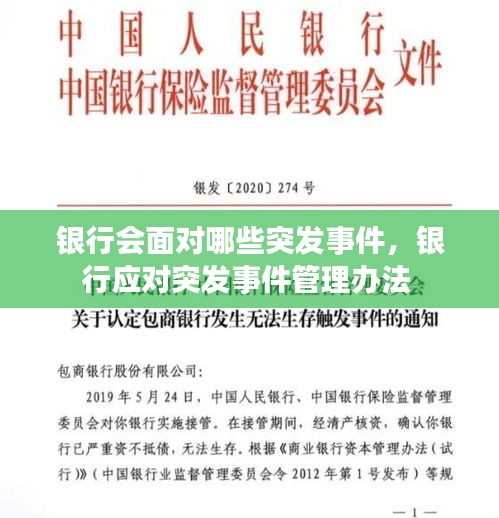

1. 政策变动:政府政策的突然变动,如利率调整、税收政策改变等,可能对银行的盈利模式产生重大影响。

2. 经济危机:全球或地区性的经济危机可能导致信贷需求下降、资产价格波动,进而影响银行的资产质量和盈利能力。

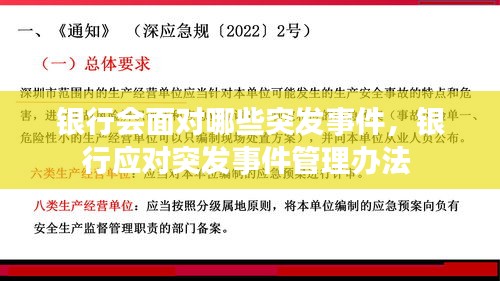

3. 法律法规变更:法律法规的变更可能要求银行调整业务流程、增加合规成本,甚至面临法律责任。

4. 竞争加剧:新兴金融机构和科技公司的崛起,可能对传统银行的市场份额和客户基础构成挑战。

技术层面突发事件

1. 网络攻击:黑客攻击可能导致银行信息系统瘫痪、客户数据泄露,甚至引发连锁反应,影响整个金融体系。

2. 数据泄露:客户个人信息和交易数据的泄露可能引发客户信任危机,并导致法律诉讼。

3. 技术更新换代:技术快速更新可能导致银行现有的IT系统无法满足新的业务需求,需要大量投资进行升级。

4. 供应链中断:银行依赖的外部技术服务商或供应商可能因各种原因(如自然灾害、政策限制等)无法提供服务,导致业务中断。

应对策略与风险管理

为了应对这些突发事件,银行需要采取一系列风险管理和应对策略:

1. 加强内部控制:建立完善的内部审计和监控机制,加强对员工行为的监督,预防内部欺诈。

2. 提升技术安全:投资于网络安全技术,建立应急响应机制,以应对网络攻击和数据泄露。

3. 健全风险管理体系:通过风险评估、风险监测和风险控制,降低不良贷款风险和其他外部风险。

4. 增强应急能力:制定应急预案,定期进行应急演练,确保在突发事件发生时能够迅速响应。

5. 提高客户服务水平:通过优化业务流程、提升员工技能,提高客户满意度和忠诚度。

总之,银行在面对各种突发事件时,需要具备全面的风险管理能力和快速响应机制,以确保金融体系的稳定和银行自身的可持续发展。

转载请注明来自无锡市先进制造产业知识产权运营服务平台,本文标题:《银行会面对哪些突发事件,银行应对突发事件管理办法 》

苏ICP备2021053023号-1

苏ICP备2021053023号-1

还没有评论,来说两句吧...